50etf成分股,有只做场内基金ETF?

50etf成分股,有只做场内基金ETF?

最近一段时间,一直专注于场内基金ETF的投资,有颇多的心得,可以和大家分享。

首先,股票现在还是在做的,只不过从波段趋势,慢慢转向了科创投研。

然后撤了一半的资金,直接进入ETF领域,去做行业板块的热点,以及行情的轮动。

转向ETF的原因,其实很简单,就是股票越来越难挑选和操作了。

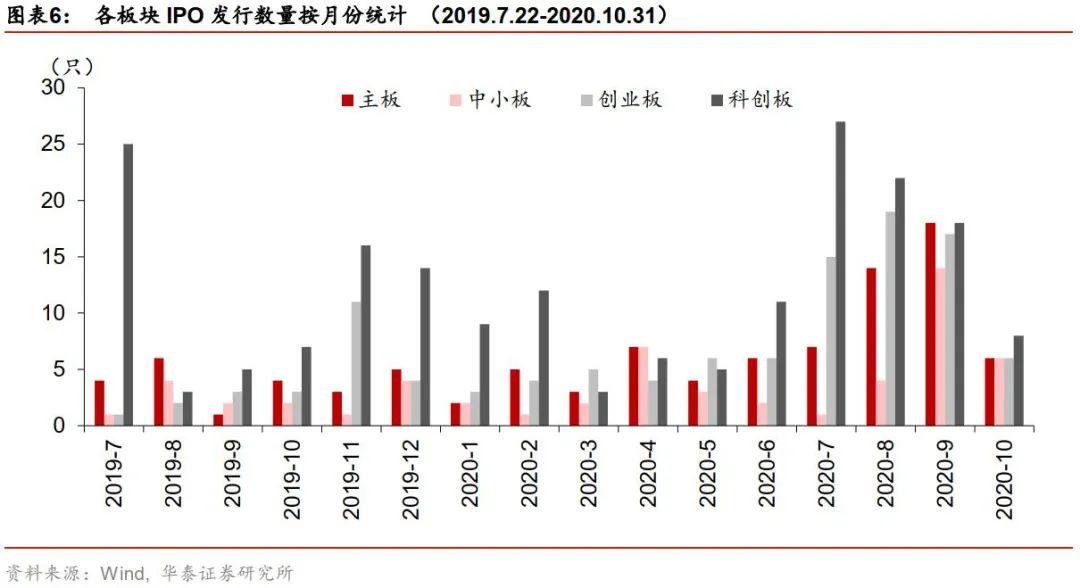

注册制的大风口之下,个股的风险骤增,未来的大趋势已经不是炒作个股了,而是炒作板块。

个股的投资,可能也是顺着板块指数投资为主,其次就是深层次的投资研究了。

而对于大部分普通投资者来说,ETF投资就是最适合的投资方式了。

ETF没有选股的风险,只要找对板块投资的机会,投资对应的指数基金即可。

简单、高效、低风险,是ETF投资越来越受欢迎的主要原因。

ETF投资的主要思路,主要分两个方向。

第一种,估值修复。

估值修复策略,偏左侧交易,偏定投思维。

寻找一些估值洼地的板块,进行投资布局。

这种板块通常是被资金遗弃的板块,因为市场的热点不在,所以就被搁置在一边了。

从潜在的价值角度来看,这些低估值的板块,是存在修复的空间。

这种投资方式,最大的优势是低风险,收益稳定。

但这类投资的方式,最大的问题在于,时间周期不确定,时间成本较高。

利用估值修复逻辑去做ETF,相对而言比较简单,左侧入场,适合有耐心的投资者。

因为根据整个行业周期来看,注定会出现均值回归,也就是估值会从低谷回到一个平均水平。

第二种,板块热点。

还有一种做法,就是追板块热点,或者潜伏板块热点。

这种做法偏右侧交易,而且并不会去特意强调估值,只看大趋势大方向。

相比个股的炒作,板块的热点,往往需要比较大的利好去推动。

要么是行业发生比较大的变革,要么就是政策利好去刺激整个行业的发展。

当一个板块进入热点期的时候,整个板块会有较大的涨幅,指数也就水涨船高了。

但是,追热点的方式,也意味着风险。

当整个市场环境相对较好的时候,热点的炒作周期会比较长,整个板块的涨幅也比较大。

但当市场资金并不充足的时候,热点炒作周期也会缩短,板块行情也会呈现出脉冲后回落。

这种ETF投资的方式,就更偏向于主观交易的方式,赚的就是资金炒作的钱,而不是均值回归的价值。

讲讲ETF的实操策略,是自己的一些心得,分享给大家。

关于建仓。

相比股票,ETF的建仓会更简单一些。

越跌越买,是ETF投资的一个主要大原则。

通常来说,股票会出现强者恒强的态势,但ETF作为行业指数,大部分时候都是在周期轮动的。

也就是,弱的到一定程度也会上涨,强的到一定程度风险就很高。

ETF建仓,在左侧居多,而且是步步为营的建仓方式。

通常,阶段性新高出现后,板块的建仓往往以20%以上的回撤作为起点,不要做高位的入场。

这么多板块可以投资,为什么非要去冒着接飞刀的可能性追高呢?

寻找相对估值比较便宜的板块,小范围的布局,跌多了再加仓。

当然,这并不代表ETF不能在右侧上车,在上涨的过程中去买入。

上涨的过程中同样可以买入,但有一个大原则,就是不要边涨边买,一次性入场为宜。

既然看好板块启动,那就在启动点介入,不要等涨上去了再大幅度介入,拉高自己的成本。

关于建仓的仓位问题,通常不超过3只ETF。

至于是宽基,还是行业主题,根据个人的投资偏好来决定。

每只ETF仓位通常不超过总仓位的30%,入场建仓的底仓,往往是10%左右。

另外,ETF越跌越买的补仓方式,通常也是跌幅10%才开始补仓,而不是稍微一跌就拼命的买。

关于止盈。

ETF怎么赚钱,其实关键还是在如何止盈上面。

不止盈就没有实际的收益,一切都是白谈,是账面的浮盈。

想要做到年化20%左右的收益,那么止盈的点位就不能太低。

我个人的做法,达到10%的收益时,会优先减持1/3,去作为利润的锁定。

因为很多ETF在底部可能会出现震荡的局面,而震荡的区间,往往是在10%以上的。

如果指数继续上涨,那就5%一个台阶的减仓,把剩下的仓位切割成4-5份,也就是20-25%。

所以,理论上的止盈点,最高可以做到35%,平均的实际回报,在15-20%之间。

当然,这只是一个不错的收益预期,实际情况的收益预期,可能在10-15%之间。

很多时候,还没有把仓位全部止盈完毕,指数就又回落了,继续维持区间的震荡。

ETF的止盈,通常是阶段性的,是指数在某个大区间内的行情反复,带来的可观收益。

想要做ETF,达到年化20-30%的收益,就需要每年做2-3个波段的行情。

把握好板块的轮动,并且有效的管理仓位,做ETF是能达到低风险,稳收益的结果。

关于整个ETF的投资,未来会演变成什么样,目前还不好说。

但参与ETF投资的人,越来越多了,这一点从ETF的份额上就能看出来。

当越来越多的人,选择借道ETF布局行情的时候,市场的稳定性就会更好,入选ETF的成分股走势,就会相对更好,因为具备更好的流动性。

总之,ETF成为更多投资者的选择,是一个大趋势,有兴趣的投资者已经可以开始研究和实践起来了。

516070etf怎么样?

516070 ETF是指华夏上证50ETF,是一种追踪上证50指数的ETF基金,由华夏基金管理有限公司管理。上证50指数是中国股市中规模最大、流动性最好的蓝筹股指数之一,由上海证券交易所选取市值排名前50的上市公司组成。

516070 ETF的投资策略是追踪上证50指数,以期获得与指数相似的投资回报。该基金的优点包括投资门槛低、流动性好、管理费用低等。投资者可以通过买入该基金来获得对上证50指数的投资收益,同时降低单只股票投资的风险。

需要注意的是,ETF基金的收益与市场波动密切相关,投资者需要根据自己的风险承受能力和投资目标,进行合理的配置和风险管理。同时,ETF基金也存在管理费用、交易费用等方面的成本,投资者需要仔细了解相关信息,做好投资规划和决策。

h股50etf是哪些股?

h股50etf成分股包括腾讯、友邦、汇丰等

沪深300和双创50有重合吗?

确实有重合。双创50已经有28只大市值成分股被包含在沪深300里面了,在沪深300里面市值占比为9.5%左右。重合的股票是有宁德时代、迈瑞医疗、汇川技术、亿纬锂能、阳光电源、中芯国际、沃森生物、智飞生物、先导智能、天合光能,金山办公,当升科技,石头科技等。

中证300etf和上证50etf的区别?

1、成分股不同:上证50指数是挑选上海证券交易所中上海证券市场规模大、流动性好的最具代表性的50只股票组成,中证300指数是由在a股中剔除上证50指数和沪深300指数成份股后、总市值排名靠前的300只股票组成。

2、作用不同:上证50指数综合反映上海证券市场最具市场影响力的一批龙头企业的整体状况;中证300指数综合反映了a股中小型公司市值的股票价格。因此投资者在选择个股时,可以先参考这些指数的走势,了解其整体趋势,再进行交易。

3、成分股选取范围不同:中证300指数成分股是扣除沪深300以及最近一年日均市值在前300名的股票,剩余股票按照日均成交额进行从高到低的排名。上证50指数成分股主要是挑选上证市场市场规模最大的最具代表性的50只股票作为样本股。